बीमा भन्नेबित्तिकै जोखिमसँगसँगै जोडिएर आउँछ । जोखिम बाँडफाँट गरेर बीमितलाई संरक्षण दिने कार्य सामान्य अर्थमा बीमा हो । संसारमा दुई किसिमका जोखिम छन् । पहिलो प्राकृतिक कारणबाट उत्पन्न हुने जोखिम जस्तो, बाढी, पहिरो, भुकम्प, ज्वालामुखि, हुरी, हिमपात, खडेरी, महामारी इत्यादि । दोस्रो मानिसले स्वयम् निम्त्याएका वा मानव निर्मित जोखिम, जस्तो हिंसात्मक युद्ध, आणविक विष्फोट, विशाल संरचनाको विघटन, विकरण तथा फोहरमैलाका कारण उत्पन्न रोगव्याधी ।

जोखिमहरूको व्यवस्थापन निकै खर्चिलो र जटिल प्रक्रिया हो । वैज्ञानिक खोज अनुसन्धान र परम्परागत उपायबाट यस्ता खतरनाक परिघटनाबाट जोगाउन मानिसले हरसम्भव प्रयास गरिरहेको छ । जोखिमलाई व्यवस्थापन गरिने धेरै उपायहरूमध्येको एक उपाय हो, बीमा । सबै जोखिमहरूको बीमा सम्भव छैन । बीमा धेरै मानिसहरू मिलेर केही मानिसको जोखिमलाई धारण गर्ने वा केही मानिसको जोखिम धेरै मानिसहरूबीच बाँडफाँट गर्ने (प्रिमियमको नाममा) एक संरचना वा उपाय हो ।

मानव सभ्यताको विकाससँगै बीमालाई आधुनिकरूपमा प्रयोग गर्न थालियो । त्यतिबेला यो नाफामूलक थिएन । प्रिमियम गत वर्षहरूमा भएको क्षतिको रकमको आधारमा निर्धारण गरिन्थ्यो । सबै पोलिसी होल्डरहरू बीमा कम्पनीका सेयरधनी हुने गर्दथे । यस्तो तरिकालाई म्युचुयल बीमा भनिन्छ । आज पनि अमेरिका, युरोप र एसियामा कतिपय देशहरूमा म्युचुअल बीमा सञ्चालनमा छन् ।

केही मानिसहरूले नाफा मात्रै कमाउने उद्देश्यले म्युचुअल संरचनालाई स्टक कम्पनीमा परिणत गरे । जीवन बीमामा मुनाफाको वितरण बोनसको रूपमा र लाभांशको रूपमा वितरण हुन थाल्यो । निर्जीवन बीमामा केवल मुनाफाको वितरण सेयरधनीले मात्रै पाउने भए । आज विश्वभर बीमा कम्पनीको जोखिम हस्तान्तरण गर्ने अभ्यासमा वृद्धि भइरहेको छ । स्वीस रिको तथ्याङ्कअनुसार सन् २०२१ मा छ हजार सात सय ६५ बिलियन अमेरिकन डलर बीमामा खर्च भएको थियो । सन् २०२२ मा उक्त प्रिमियम रकम जिरो दशमलव तीन प्रतिशतले वृद्धि भई छ हजार सात सय ८२ बिलियन डलर पुग्यो ।

सन् १६६६ मा बेलायतको लण्डनमा आगोलागी हुँदा १३ हजारभन्दा बढी घरहरू जले । यो घटनाले बीमाको आवश्यकता विश्वव्यापीरूपमा महसुस गरायो । नेपालमा बीमाको आवश्यकताको महसुस राणाकालीन अवस्थामा पनि भएको थियो । त्यतिबेला भारतीय बीमा कम्पनीहरूले नेपालका उद्योगधन्दा, व्यवसायलाई सेवा दिँदै आएका थिए ।

सन् १९४७ मा नेपाल बैंक लिमिटेडले आफ्नो जोखिम व्यवस्थापनका लागि नेपाल बीमा कम्पनी स्थापना गर्यो । यो नेपालको पहिलो बीमा कम्पनी हो । जीवन बीमाको इतिहास सन् १९६८ मा राष्ट्रिय बीमा संस्थानको स्थापना भएपश्चात् सुरु भयो । सो समयभन्दा अगाडि भारतीय जीवन बीमा कम्पनीबाट नै नेपालको आवश्यकता पूरा हुन्थ्यो । सन् २०१४ भन्दाअघि नेपालको पुनर्बीमा सेवा विदेशी पुनर्बीमा कम्पनीहरूबाटै पूरा हुँदै आएको थियो । नेपाल पुनर्बीमा कम्पनीको स्थापनाले आंशिकरूपमा भए पनि स्वदेशी पुनर्बीमाको सेवा प्राप्त हुन गयो । पुनर्बीमा कहिल्यै पनि एकै देश, एउटै भूगोलमा गर्ने व्यवसाय भने होइन । जोखिम विविधीकरणको सिद्धान्तअनुसार यस्तो बीमा व्यवसाय संसारभर छरेर व्यवस्थापन गरेको देखिन्छ ।

पहिला बीमा मात्रै थियो, पछि पुनर्बीमा र बीमा भयो । त्यति मात्रै नपुगेर जीवन बीमा र निर्जीवन बीमा भयो । त्यतिले मात्रै नपुगेर लघु बीमा पनि चाहिन्छ भनियो । जोखिम विविधीकरणको सवाल बीमा मात्रै भएर हुँदैन, रेट्रो पनि बीमासँगै जोडिएर आउन थाल्यो । त्यसैले बीमा दिनानुदिन स–सानो इकाइमा विभक्त भई छरिने क्रम जारी छ ।

नेपाल बीमा प्राधिकरणको नियमनभन्दा बाहिर रहेर धेरै संस्थाहरूले बीमासम्बन्धी सेवा प्रदान गरिरहेका छन् । नेपाल सरकारद्वारा सञ्चालित सामाजिक स्वास्थ्य बीमा कार्यक्रम स्वास्थ्य बीमा बोर्डले हेर्छ । सामाजिक सुरक्षा कोषद्वारा सञ्चालित विभिन्न बीमा कार्यक्रमहरू छन् । निक्षेप तथा कर्जा सुरक्षण कोषले पनि बीमा कार्यक्रम सञ्चालन गरेको छ । यसबाहेक कर्मचारी सञ्चय कोषले आफ्ना सञ्चयकर्ताहरूको स्वास्थ्य उपचार कोषदेखि लिएर लघुवित्त संस्थाहरूले आफ्ना बचतकर्ता र ऋणीहरूलाई गर्ने सहयोगलाई पनि बीमाको अध्ययनको दायरामा ल्याउने हो भने नेपालमा बीमाको बजार निकै ठूलो छ भन्न सकिन्छ । यस लेखमा केवल नेपाल बीमा प्राधिकरणकोे कार्यक्षेत्रअन्तर्गत बीमाको पहुँच विस्तार र बीमाको भविष्यको बारेमा छलफल गर्ने प्रयास गरिएको छ । बीमा उद्योगको वर्तमान अवस्थाको बारेमा चर्चा गर्दा बीमा कम्पनीहरूको प्रिमियम आय, बीमाको पहुँच, र बीमा उद्योगका विशेष निकायहरूको बारेमा चर्चा गर्नु जरुरी हुन्छ ।

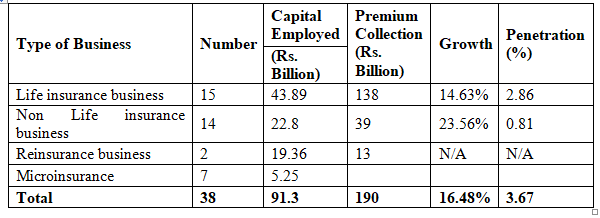

प्रिमियम आय, पुँजी र पेनिट्रेसनः जीवन र निर्जीवन बीमाको वृद्धि झण्डै १६ दशमलव पाँच प्रतिशतले हुनु राम्रो पक्ष हो । नेपालको सन्दर्भमा यो पर्याप्त भने छैन । नेपालको जीडीपीमा बीमाको योगदान तीन दशमलव ६७ प्रतिशत छ । यो विश्वको औसत योगदानको आधारमा निकै कम हो । नेपालको बजार विस्तार र वृद्धिको अंक राम्रो देखिएको छ । तथापि आम जनताले बीमाको सेवा प्राप्त गर्न सकिरहेका छैनन् ।

तालिका नंं. १ः बीमाको वर्तमान संख्या, कुल प्रिमियम, पुँजीको अवस्था

१. बीमाको पहुँच

बीमालाई गाँस, बास र कपासजस्तै एक आधारभूत आवश्यकताको रूपमा लिनुपर्छ । मानिसका आवश्यकताहरू असीमित हुन्छन् । सीमित स्रोतबाट सबै समस्या समाधान हुन सक्दैन । अकस्मात् आउने आर्थिक विपत्ति टार्नका लागि बीमा नै एकमात्र भरपर्दो वित्तीय औजार हो । बीमाले आर्थिक संकटलाई समाधान गरी मानिसलाई पहिलेकै अवस्थामा फर्काउन मद्धत गर्ने भएकोले यसको आर्थिक सामाजिक महत्व मात्रै छैन, मानसिक महत्व पनि छ । बीमाको पहुँचको सर्वमान्य परिभाषा र यसलाई मापन गर्ने कुनै सर्वमान्य इन्डिकेटर छैन । अंग्रेजीमा दुईवटा फ्रेजेज छन् Access to insurance and Coverage of insurance ।

क) बीमाको पहुँच (Access to insurance)

आम तथा सर्वसाधारण मानिसका लागि बीमाको सेवा पाउन कति सहज छ ? बीमा सेवा प्रदायकहरू कतिसम्म जनताको घर नजिक पुगेका छन् ? आम जनताले बीमाको बारेमा के–कति बुझेका छन् ? भन्नेजस्ता विषयहरूको अध्ययन Access to insurance ले गर्दछ ।

बीमा कम्पनीहरू एजेन्टमार्फत सबै नेपालीको घरघरमा पुगेका छन् । तर त्यसरी पुगेर मात्रै हुँदैन । बीमाको पहुँच भन्नाले कति जनसंख्याले बीमाको सेवा प्राप्त गरेका छन् ? कुन–कुन सेवा प्राप्त गरेका छन् वा छैनन्, आफ्नो जीवनयापनका लागि बीमाले कति सहयोग पर्याएको छ भन्ने कुराले मुख्य भूमिका खेल्छ । धान्नै नसक्ने गरी अत्यधिक ठूलो बीमा किनेरभन्दा पनि सबै खालका जोखिमलाई व्यवस्थापन गर्ने गरी बीमा सेवा खरिद गर्नुपर्छ ।

नेपाल बीमा प्राधिकरणको तथ्याङ्कलाई केलाउँदा नेपालको जनसंख्याको ४१ दशमलव दुई प्रतिशत जीवन बीमा पोलिसी बिक्री भइसकेको छ । यो कुल जनसंख्याको आधाभन्दा पनि कम हो । नेपालमा निकै धेरै मानिसहरू बीमाको पहुँचभन्दा बाहिर छन् भन्न सकिन्छ । बीमाको बजार प्रशस्त छ, बीमा कम्पनीहरूलाई धेरै अवसर छ भन्न सकिन्छ ।

ख) बीमाको रकम (Coverage of insurance)

बीमाको काम जोखिम धारण गर्नु वा हस्तान्तरण गर्नु हो । कुनै मानिसले एक लाख रुपैयाँको बीमा गरेको छ भने बीमाको पहुँच भए पनि कभरेज भने नहुन पनि सक्छ । उसको असामयिक मृत्यु भएको अवस्थामा उसका आश्रितहरूले उक्त रकमबाट आफ्नो आर्थिक समस्याको समाधान गर्नका लागि पर्याप्त नहुन पनि सक्छ । जीवन बीमाका अलावा, उपचारको लागि स्वास्थ्य बीमा हुनुपर्छ भने आफ्नो घर सम्पत्तिको सुरक्षाको लागि सम्पत्ति बीमा, गाडीको लागि मोटर बीमा, दायित्व बीमा, बुढेसकालको लागि सोहीअनुसारको बीमा, कर्मचारीको लागि सोहीअनुसारको बीमाहरू अतिआवश्यक पर्छ । पर्याप्त मात्रामा बीमा गरिएको छैन भने त्यसलाई Under insurance भनिन्छ । त्यसले खास अर्थ राख्दैन । आर्थिक क्षमता, हैसियत र आवश्यकताभन्दा बढीको बीमा लिनुलाई Over insurance भनिन्छ । यस्तो काम नियतवश गरिन्छ । यसले ठगी र जालसाजीजस्ता कुकर्महरू निम्त्याउने भएकाले बीमाको रकम जायज मात्राको हुनुपर्छ । नेपालको सन्दर्भमा तीन अवस्थाहरू विद्यमान छन् । आम मानिसले कम रकमको बीमा गरेको पाइन्छ । केही मानिसको बीमाहरू जायज रकमका नै छन् भने केही बीमा हैसियतभन्दा बढी रकमको पनि गर्ने गरेको पाइन्छ । जसको कारणबाट जघन्य अपराधहरू पनि भएको हामीले देखेकै छौं । बीमालाई सहीरूपमा प्रयोग गर्न जानिएन भने यसको परिणाम नकारात्मक पनि हुन सक्छ ।

ग) बीमा पोलिसी (Insurance Products)

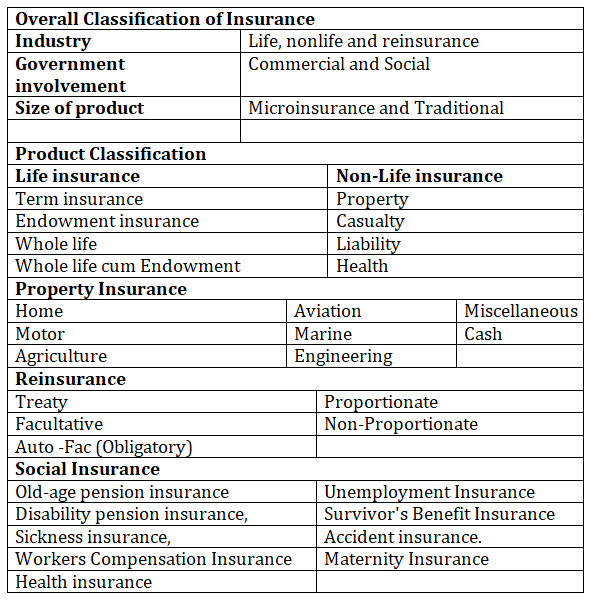

बीमा पोलिसीको बारेमा बुझ्न सजिलो होस् भन्ने उद्देश्यले विभिन्न आधारमा वर्गीकरण गरिएको छ । हरेक पोलिसीको फरक उद्देश्य हुन्छ । तल उल्लेखित सबै प्रोडक्टहरूको बारेमा यो सानो लेखमा चर्चा गर्न सम्भव नभएकाले अर्को कुनै लेखमा यसको विस्तृत छलफल गरिनेछ ।

२. बीमा सचेतना

हामी कहिलेकाँही निकै भावुक बन्छौं । भन्छौं; नेपालमा बीमाको विकास सोचेजस्तो हुन सकेन । बीमा कम्पनीहरू हरतरहले मिहिनेत गरिरहेको देखिन्छ । सोचेजस्तो बीमाको बजार विस्तार भइरहेको छैन । यसका धेरै कारणहरू छन् । मुख्य कारण हो बीमा सचेतनाको अभाव । बीमा सचेतनाको लागि मुख्य गरी देहायका निकायहरू नै बढी जिम्मेवार हुनुपर्छ । यसका धेरै तहहरू छन्, तल सबैभन्दा बढी जिम्मेवारीबाट कम जिम्मेवारको तहगतरूपमा छोटो चर्चा गरिएको छ ।

क) नीति निर्माता तहमा बीमा सचेतनाः बीमाको बजार विस्तारको लागि बीमासम्बन्धी सही नीति राज्य तहबाट नै बन्नुपर्छ । त्यसमा नियामक निकायको भूमिका अहम् हुन्छ । आजसम्म राष्ट्रिय बीमा नीति बन्न सकेको छैन । बीमा के हो र यो किन सबैलाई आवश्यक छ भन्ने कुरा राज्यले नै बुझेको छैन । जबसम्म राज्य बीमाको महत्वको बारेमा सचेत हुँदैन, बीमा आधारभूत वस्तु हो भन्ने कुरा नीतिमा लेख्दैन र सोहीअनुसार कार्यान्वयन गर्र्दैन, तबसम्म बीमाको बारेमा आम जनताले बुझेनन् भनेर गुनासो गर्नुको कुनै औचित्य हुँदैन ।

ख) नियमनकारी निकायहरूमा बीमा सचेतनाः नियमनकारी निकाय बीमाप्रति जिम्मेवार हुनु जरुरी छ । जब उच्चपदस्थ पदाधिकारी, अधिकारी र कर्मचारीहरूले बीमालाई सही ढंगबाट बुझ्ने र आत्मसात् गर्ने काम हुन्छ, तब मात्रै आम जनतालाई उनीहरूले बुझाउन सक्ने अवस्था रहन्छ । बीमा प्राधिकारलाई बीमाको सैद्धान्तिक, प्राविधिक र कानुनी पक्षको गहिरो ज्ञान हुनु आवश्यक छ । बीमाको समाजशास्त्रीय र मनोवैज्ञानिक फाइदाको बारेमा बुझ्नु जरुरी छ ।

ग) बीमा कम्पनीको तहमा सचेतनाः बीमा कम्पनीका बोर्ड सदस्यदेखि फिल्डमा खट्ने कर्मचारीहरू सबैले बीमाको बारेमा बुझ्नु आवश्यक छ । मैले यसो भन्दै गर्दा यहाँंलाई अचम्म लाग्दो हो, यो पनि भन्ने कुरा हो र ? यो प्रश्न सोध्नु अगाडि म तपाईंलाई सोध्न चाहन्छु कति प्रतिशत कर्मचारीहरूले बीमाको बारेमा अध्ययन गरेर बीमा कम्पनीमा काम गर्र्दै आएका छन् त ? वा काम गर्दै सिक्दैछन् ? कुन विषयमा सिक्दैछन् ? सिकेका कुरा कसरी लागू गर्र्दैछन् ? जबसम्म बीमाका आधारभूत सिद्धान्तहरू सबै कर्मचारीहरूलाई कण्ठस्थ हुँदैन र तिनीहरूको कार्यान्वयन सहीरूपमा हुँदैनन् तबसम्म त्यसलाई बीमा सचेतना भएको मान्न सकिँदैन ।

घ) बीमा अभिकर्ताको तहमा सचेतनाः खर्बाैं रुपैयाँ संकलन गर्ने बीमा अभिकर्ताहरूलाई के कति कुराहरू सिकाइएको छ बीमाको बारेमा ? मार्केटिङ्ग गर्न जान्नु र प्रोडक्ट्स फिचरको बारेमा ग्राहकलाई जानकारी दिनु मात्रै बीमाको बारेमा सचेत हुनु होइन । कसलाई कस्तो प्रोडक्ट, कति बीमकको पोलिसी बिक्री गर्ने भन्ने कुरा पनि जान्नुपर्छ । सही परामर्श दिने कि आफ्नो टार्गेट पूरा गर्ने गरी सल्लाह दिने ? अभिकर्ता जबसम्म सचेत हुँदैनन् तबसम्म बीमा उद्योगले फड्को मार्न सक्दैन । गोलचक्करमा फसिरहन्छ ।

ङ) ग्राहकको बीमा सचेतनाः कसैको लहैलहैमा लागेर बीमा खरिद गर्ने व्यक्तिहरू कदापि सचेत ग्राहक हुन सक्दैनन् । त्यस्तो ग्राहक अचेत वा लम्पट ग्राहक हो । त्यस्ता ग्राहकबाट बीमा उद्योग फस्टाउँदैन किनकि उसले जुनसुकै बेला गलत निर्णय गर्न सक्छ र कम्पनीलाई धोका दिन सक्छ । कम्पनीलाई ठग्न सक्छ । तसर्थ, बीमित सचेत बनाउने जिम्मेवारी कम्पनी र अभिकर्ताको हो ।

च) आम जनतामा बीमा सचेतनाः आम मानिस जो ग्राहक बनिसकेको छैन, तर भविष्यमा हुने सम्भावना छ, उसलाई सचेत गराउनु वा जाग्रित गराउनु आवश्यक छ । एक असल ग्राहक त्यो हो जसले बीमाको सिद्धान्तभन्दा बाहिर नगईकन बीमा पोलिसी खरिद गर्छ र पूरै समय पोलिसी लिइरहन्छ । जो गलत ढंगबाट बीमाबाट रकम आर्जन गर्ने बारेमा सोच पनि राख्दैन र इमान्दारीका साथ बीमालाई सम्मान गर्छ तब मात्र उसलाई बीमाप्रति सचेत नागरिकको रूपमा लिन सकिन्छ । यसर्थ, सबै तह र तप्कालाई सचेत नगराइकन बीमा उद्योग सकारात्मक दिशामा अघि बढ्न सक्दैन ।

नेपालमा बीमाले समेट्नुपर्ने धेरै विषयहरू बाँकी नै रहेका छन् । कर्मचारी कामदारहरूको बेरोजगारी बीमा हुँदो हो त लाखौँ कामदार भोकभोकै बस्नुपर्ने थिएन । रोजगारदाताले बैंकबाट ऋण लिएर तलब दिनुपर्ने थिएन । उद्योग व्यवसायको सञ्चालन अवरुद्ध हुँदाको अवस्थामा हुने नोक्सानीको बीमा हुँदो हो त उद्योगहरू धराशायी हुने थिएनन् ।

३. बीमा क्षेत्रका समस्या

समस्या नभएको कुनै क्षेत्र छैन, व्यवसाय छैन । हरेक क्षेत्रले समस्याको सामना गर्दैअघि बढ्नुको कुनै विकल्प छैन । समस्याको पहिचान नगरिकन समाधानको कुनै उपाय निस्किँदैन । नेपालको बीमा उद्योग अन्तर्राष्ट्रिय बीमा उद्योगसँग जोडिएको हुँदा विश्व बजारका कतिपय समस्याहरू नेपालको बीमा बजारका पनि समस्याहरू हुन पुगेका छन् । कतिपय आन्तरिक समस्याको चर्चा यहाँ गरिएको छ ।

क) स्पष्ट राष्ट्रिय बीमा नीति नहुनुः राज्यले बीमालाई औपचारिकरूपमा स्वीकार गरेको छैन । बीमा नीति नहुनु यसको पहिलो उदाहरण हो । कार्यान्वयन चुस्त र दुरुस्त नहुनु दोस्रो उदाहरण हो । उदाहरणको लागि तेस्रो पक्ष मोटर दायित्व बीमालाई अनिवार्य गरिएको छ । उक्त बीमा नगरिकन पनि मोटरको ब्लुबुक नवीकरण भएको अवस्थामा निजलाई के सजाय हुनुपर्दछ भन्ने बारेमा कुनै नीति छैन ।

ख) पर्याप्त कानुनी व्यवस्थाको अभावः बीमा ऐन, २०७९ भर्खरै लागू भएको छ । यस ऐनमा पनि कमीकमजोरीहरू धेरै रहेका छन् । बीमा प्राधिकरण ऐन, बीमा व्यवसाय ऐन, तथा बीमा कसुरसम्बन्धी ऐन त हुनैपर्ने हो । नियमावली बनेको छैन, बन्दै गर्दाको मस्यौदा हेर्दा पनि त्यसमा धेरै विषय र व्यवस्थाको अभाव नै देखिन्छ ।

ग) दक्ष जनशक्तिको अभावः बीमा एक जटिल विषय हो । बीमाको कुशल र सफल सञ्चालनको लागि बीमासम्बन्धी विशेष ज्ञान आवश्यक पर्छ । ७५ वर्षको इतिहासमा बीमाको विशेष पढाइ हुने कुनै निकाय छैन । कुनै विश्वविद्यालयमा बीमा पढाइन्छ । धेरै कुराहरू सैद्धान्तिक मात्रै छन् । व्यावहारिक कुराहरू कोर्षमा नै राखिएको छैन । पढाउने शिक्षकलाई पनि दक्षता प्रदान गरिएको छैन । बीमा प्राधिकरण र कम्पनीहरूमा कर्मचारी भर्ना गर्दा बीमासम्बन्धी आधारभूत शिक्षा वा डिग्री लिएको हुुनुपर्ने प्रावधान छैन न बीमा प्राधिकरणको पदाधिकारीको न्यूनतम योग्यताको लागि बीमासम्बन्धी अनुभव वा डिग्री अनिवार्य गरिएको छ । विना दक्ष जनशक्ति कसरी बीमा बजारले सही दिशा पक्रिन सक्छ र विकास गर्न सक्छ ।

घ) जन चेतनाको अभावः बीमाप्रति सम्बन्धित मन्त्रालयका पदाधिकारीदेखि लिएर आम सर्वसाधारणको एउटै बुझाइ छ, अपवादबाहेक । प्रायः मानिसहरू नकारात्मक धारणा राख्छन्, फजुल खर्च गरेको महसुस गर्छन् । यो गलत बुझाइ हटाउनु जरुरी छ । यो काममा पत्रकारहरूको मुख्य भूमिका देखिन्छ । बीमालाई कसरी प्रस्तुत गर्ने भन्ने बारेमा गम्भीररूपमा सोच्नु जरुरी भएको छ ।

ङ) बीमा कम्पनीहरूको सेवाको गुणस्तरमा कमीः अपवादबाहेक प्रायः मानिसहरू गुनासो गर्दछन्, बीमा कम्पनीको दाबी भुक्तानी कार्य एकदमै झन्झटिलो छ । बीमामा दिन सजिलो छ तर लिन निकै गाह्रो छ । यो गुनासोलाई निर्मूल नगरिकन बीमाप्रति आमजनताको सोचाइमा परिवर्तन ल्याउन सकिँदैन । सेवाको गुणस्तर कम हुनका कारणहरू कर्मचारीको दक्षतामा कमी, अनुभवको कमी, विज्ञान प्रविधिमैत्री नहुनु, कार्यशैलीमा एकरूपताको कमी, नैतिक समस्या आदि छन् ।

कतिपय समस्याहरू विश्वभर नै समानता छ ।

क) जलवायु परिवर्तनका कारण जोखिममा वृद्धिले निम्त्याउने क्षतिमा बढोत्तरी,

ख) देशहरूबीचको तनाव, युद्ध र त्यसले ल्याउने क्षति

ग) आन्तरिक युद्ध र त्यसले ल्याउने क्षति

घ) पुनर्बीमा शुल्कमा वृद्धि

ङ) दक्ष जनशक्तिको कमी

च) साइबर जोखिम

छ) ठगी र जालसाजीमा वृद्धिका कारण बीमा शुल्कमा वृद्धि

४) बीमा क्षेत्रको भविष्य

बीमाको इतिहास धेरै लामो छैन । यसको प्रयोग व्यापक मात्रामा बढिरहेको छ । पछिल्ला केही दशकमा नेपालमै हेर्यौं भने पनि बीमाको पहुँच निकै बढेको छ । बीमा आमजनताको दैनिकीसँग जोडिन पुगेको छ । बीमा क्षेत्रमा वार्षिक खर्बौैंको कारोबार भएको छ । यसले बीमाको भविष्य फराकिलो र सुन्दर देख्न सकिन्छ । बीमा क्षेत्रमा दक्ष जनशक्तिको अभाव सधैं खट्किँदै आएको छ । नवप्रवेशी, बीमा अध्ययन गर्न चाहने विद्यार्थीले नेपाली बीमा क्षेत्र उच्च सम्भावना र भविष्य भएको क्षेत्रको रूपमा निर्धक्क आफ्नो करिअरअघि बढाउन सक्ने क्षेत्र हो ।

व्यवसाय र सम्भावनाको हिसाबले पनि बीमा उच्च पोटेन्सियल भएको क्षेत्र हो । नेपालमा बीमाले समेट्नुपर्ने धेरै विषयहरू बाँकी नै रहेका छन् । कर्मचारी कामदारहरूको बेरोजगारी बीमा हुँदो हो त लाखौं कामदार भोकभोकै बस्नुपर्ने थिएन । रोजगारदाताले बैंकबाट ऋण लिएर तलब दिनुपर्ने थिएन । उद्योग व्यवसायको सञ्चालन अवरुद्ध हुँदाको अवस्थामा हुने नोक्सानीको बीमा हुँदो हो त उद्योगहरू धराशायी हुने थिएनन् ।

नेपाली बीमा कम्पनीले यस्ता पोलिसीहरू बजारमा ल्याउनु आवश्यक छ ताकि भविष्यमा हुने अनेक जोखिमबाट नेपाली अर्थतन्त्रलाई बचाउन सकियोस् । बीमा क्षेत्रमा सूचना प्रविधिको लागि समेत निकै सम्भावना बोकेको र स्कोप भएको क्षेत्रको रूपमा लिन सकिन्छ । बीमा कम्पनीहरूले सूचना र प्रविधिको अधिकतम प्रयोग गरी वर्तमान समस्या र चुनौतीबाट पार पाउन सक्छन् ।

निष्कर्ष

आधुनिक युगमा मानव जातिका जोखिमहरू दिनानुदिन थपिँदै गएको पाइन्छ । जोखिम थप हुँदै जाँदा बीमाको दायरा पनि फराकिलो हुँदै गएको छ । बीमा आफैंमा साध्य होइन । जोखिमबाट पर्ने प्रभाव न्यूनीकरण गर्ने अत्याधुनिक औजार पक्कै हो । त्यसैले यसको प्रभावकारिता, महत्व र भविष्य झनै बढिरहेको छ ।

बीमा आज मानव जीवनको अभिन्न अंग बन्न पुगिसकेको छ । मानव समाज, मानव जीवनको अभिन्न अंग बन्न पुगिसकेको बीमाको भविष्य नेपालमा मात्रै नभएर अन्तर्राष्ट्रियरूपमा नै वृद्धि भइरहेको छ । पहिले बीमा मात्रै थियो, पछि पुनर्बीमा र बीमा भयो । त्यति मात्रै नपुगेर जीवन बीमा र निर्जीवन बीमा भयो । त्यतिले मात्रै नपुगेर लघु बीमा पनि चाहिन्छ भनियो । जोखिम विविधीकरणको सवाल बीमा मात्रै भएर हुँदैन रेट्रो पनि बीमासँगै जोडिएर आउन थाल्यो । त्यसैले बीमा दिनानुदिन स–सानो इकाइमा विभक्त भई छरिने क्रम जारी छ ।

समानता, जनतालाई राहत दिन पनि बीमाको प्रयोग व्यापक मात्रामा बढिरहेको छ । आम नागरिकका जोखिमहरू बीमाको माध्यमबाट रक्षावरण गरी समतामूलक समाज निर्माण गर्न हामी सबैको भूमिका अपरिहार्य बन्दै गइरहेको छ । उज्वल भविष्य भएको बीमा क्षेत्रको गुणस्तरीय विकास आजको आवश्यकता हो । यसको लागि नेपालमा बीमा अध्ययन, अध्यापन गर्ने कलेज तथा विश्वविद्यालयहरूको आवश्यकता रहेको छ । बीमाको जोखिम हस्तान्तरण गर्ने प्रक्रिया एउटा प्राविधिक र जटिल प्रक्रिया भएकाले बीमा साक्षरता वृद्धि र बीमासम्बन्धी दक्ष जनशक्ति नै आजको मुख्य आवश्यकता हो ।

(घिमिरे बीमाबिद् तथा पोखरा विश्वविद्यालयका सहप्राध्यापक हुन् ।)