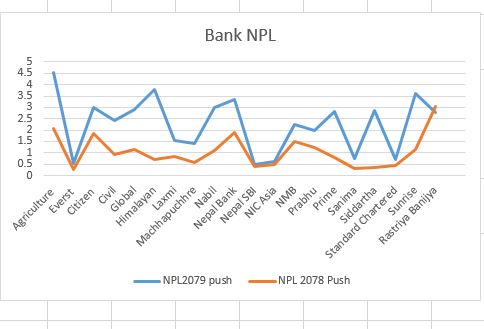

काठमाडौं । चालु आर्थिक वर्षको पहिलो ६ महिनामा वाणिज्य बैंकहरूको खराब कर्जा दोब्बर भएको छ । गत आवको पहिलो ६ महिनामा औसतमा १.०५ प्रतिशत रहेको वाणिज्य बैंकहरूको खराब कर्जा (एनपीएल) अहिले बढेर २.२६ प्रतिशत पुगेको छ ।

यो अवधिमा कृषि विकास बैंकको खराब कर्जाभन्दा बढी छ भने अन्य ३ बैंकको एनपीएल ३ प्रतिशतभन्दा माथि रहेको छ । ८ वटा बैंकको एनपीएल २ देखि ३ प्रतिशतको हाराहारीमा छ भने ३ वटा बैंकको एनपीएल १ देखि २ प्रतिशतको बीचमा रहेको छ । १ प्रतिशतभन्दा कम खराब कर्जा भएका बैंकको विदेशी लगानीका र केहि बिग हाउसबाट सञ्चालित ५ बैंक परेका छन् ।

किन बढ्यो खराब कर्जा ?

बैंकहरू कर्जा प्रवाहमा आक्रामक देखिदा अहिले यसको असर बैंकिङ क्षेत्रमा देखिएको छ । गत आर्थिक वर्षको दोस्रो त्रैमासको तुलनामा चालु आवको सोही अवधिमा वाणिज्य बैंकहरूको खराब कर्जा ११२.३१ प्रतिशतले बढेको छ । नेपाल राष्ट्र बैंकले कर्जा दुरुपयोग रोक्न कात्तिक १ गतेदेखि चालु पुँजीकर्जा सम्बन्धी मार्गदर्शन कार्यान्वयनमा ल्याएको छ ।

जसले गर्दा कतिपय व्यवसायी विगतमा जस्तै बैंकबाट ऋण लिएर ब्याज तिर्न नपाउँदा बैंकहरूको खराब कर्जा बढेको राष्ट्र बैंकको बुझाइ छ । ‘यस्तो तथ्यांक अझै बढ्छ,’ राष्ट्र बैंक ति अधिकारीले भने ‘कर्जाको दुरुपयोग रोक्न राष्ट्र बैंकले मार्गदर्शन ल्याएको हो ।’

यो अवधिमा सबैभन्दा बढी खराब कर्जा सरकारी स्वामित्व समेत रहेको कृषि विकास बैंकको रहेको छ भने अर्को सरकारी बैंक नेपाल बैंकको एनपीएल पनि ३ प्रतिशतभन्दा माथि छ ।

गत आवको यो अवधिसम्म कृषि विकास बैंकको एनपीएल २.०८ प्रतिशत रहेकोमा यो आवको पुससम्म दोब्बरभन्दा बढीले बढेर ४.५२ प्रतिशत पुगेको बैंकले सार्वजनिक गरेको वित्तीय विवरणमा उल्लेख गरिएको छ । निजी क्षेत्रबाट सञ्चालित हिमालयन बैंकको एनपीएल पनि यो आर्थिक वर्षमा अत्यधिक बढेको छ । गत आवसम्म ०.७२ प्रतिशत रहेको खराब कर्जा यो अवधिमा बढेर ३.७७ प्रतिशत पुगेको छ ।

चालु आवको पहिलो ६ महिनामा सनराइज बैंकको खराब कर्जा पनि ह्वात्तै बढेको छ । गत आवको पुससम्म १.१४ प्रतिशत रहेको खराब कर्जा चालु आवको यो अवधिमा बढेर ३.६१ प्रतिशत पुगेको छ ।

खराब कर्जा भनेको के हो ?

खराब कर्जालाई नन पर्फमिङ लोन (एनपीएल) भनिन्छ । बैंक वित्तीय संस्थाले निश्चित समयका लागि ऋणीलाई दिइएको कर्जा समयमा उसुल गर्न सकेन भने त्यस्तो कर्जालाई खराब कर्जा भनिन्छ ।

बैंक तथा वित्तीय संस्थाले निश्चित समयमा भुक्तानी गर्ने सर्तमा ऋण उपलब्ध गराउँछन् । केही ऋणीले निर्धारित समयमा ऋण चुक्ता नगर्न पनि सक्छन् । कर्जा विस्तार गरेको मितिले ९० दिनपछि सम्म पनि बैंकले आफूले दिएको ऋण उठाउन नसकेमा उक्त ऋणलाई खराब कर्जामा गणना गरिन्छ । सम्भव भएसम्म यस्तो कर्जा ऋण लिँदा राखिएको धितो लिलाम गरेर उठाइन्छ ।

सर्वसाधारणबाट उठाएको निक्षेप विभिन्न क्षेत्रमा लगानी गरेर बैंकले नाफा आर्जन गर्ने गर्दछ । लगानी गरेको पैसा नै नउठ्दा बैंकको नाफामा गिरावट आउदा बैंकले नोक्सानी बेहोर्नुपर्ने हुनसक्छ । खराब कर्जा बढेर समस्याग्रस्त अवस्थामा पुगेको बैंकमा लगानी गर्नु जोखिम पूर्ण हुन्छ ।

खराब कर्जा ५ प्रतिशत भन्दा बढी भएको बैंक तथा वितिय संस्थाले मुनाफा आर्जन गरेपनि लाभांश वितरण गर्न सक्दैन । यसले ऋणको गुणस्तरीयतासँगै व्यवस्थापनको अवस्था पनि देखाउँछ । कराब कर्जा जति कम भयो, त्यति राम्रो मानिन्छ । त्यसैले खराब कर्जा कम भएको कम्पनी लगानीका लागि छनोट गर्नुपर्छ ।